Luật ủy thác

Credit: duhaime.org

Ls Nguyễn Văn Thân

Trong mấy năm vừa qua, vụ kiện

liên quan tới gia đình bà Gina Rinehart người giàu nhất nước Úc chiếm gần hết

trang đầu của các tờ báo lớn tại Úc. Bà Rinehart bị con trai và con gái là John

Hancock và Bianca Rinehart khởi kiện và cáo buộc là bà đã vi phạm trách nhiệm của

người thụ thác (trustee). Trước khi qua đời vào năm 1992, bố của bà Gina là ông

Lang Hancock - một tài phiệt hầm mỏ tại Tây Úc đã thành lập một ủy thác vào năm

1988. Bà Gina được đề cử làm người thụ thác và các con của bà (tức cháu ngoại của

ông Lang Hancock) là những người thụ hưởng (beneficiaries). Văn bản ủy thác ghi

rõ là tài sản phải được phân phối cho những người thụ hưởng khi Ginia Rinehart

(con gái út của bà Gina Rinehart và cháu ngoại của ông Lang Hancock) đúng 25 tuổi.

Nhưng chỉ vài ngày trước ngày sinh nhật 25 của Ginia trong tháng 9 năm 2011 thì

bà Gina gửi thư cho các con thông báo là bà không có ý định phân phối cổ phần tài

sản ủy thác mà họ thừa hưởng vì nếu làm vậy thì họ sẽ bị phá sản vì phải đóng

thuế capital gains tax. Các con yêu cầu bà cung cấp bằng chứng hoặc văn bản tư

vấn của các chuyên gia về thuế nhưng bà từ chối. Thật ra trước đó thì thì bà đã

bí mật gia hạn thời gian phân phối tới năm 2068, tức là 57 năm sau thời hạn mà

văn bản ủy thác nguyên thủy đã ghi rõ. Tài sản ủy thác được ước lượng có giá trị

khoảng 5 tỷ Úc kim - một số tiền đủ nuôi toàn thể gia đình và dòng họ xa gần

qua nhiều thế hệ. Sau nhiều cuộc thương lượng không đi đến kết quả gì, các con

của bà Gina tiến hành khởi kiện với Tòa Thượng Thẩm NSW vào cuối năm 2011. Vụ

kiện đã trải qua nhiều phiên xử tốn kém có thể lên tới hàng triệu đô la và phơi

bày mọi bí mật thầm kín trong đời sống gia đình. Đó là chưa kể tình mẫu tử

không biết có còn cơ hội hàn gắn được không? Vậy luật ủy thác là gì và tại sao

lại có thể dẫn đến chuyện gia đình, mẹ con kiện cáo nhau như trường hợp của vị

nữ tỷ phú giàu nhất nước Úc?

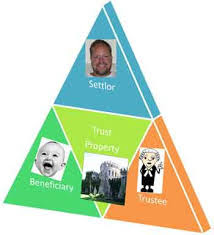

Ủy

thác là gì?

Ủy thác là một mối quan hệ

pháp lý được luật pháp công nhận. Không phải quốc gia nào cũng công nhận ủy

thác. Khái niệm ủy thác sinh ra từ luật Anh quốc. Hệ thống Án lệ (common law

courts) chỉ công nhận người thụ thác là thực thể đứng tên làm chủ sở hữu tài sản.

Tuy nhiên, hệ thống Luật Công chính (equity courts) công nhận quyền sở hữu thật

sự thuộc về người thụ hưởng và người thụ thác chỉ đứng tên giữ giùm hoặc quản

lý giùm phần tài sản một cách tốt nhất cho người thụ hưởng cho đến một thời điểm

nào đó mà thôi. Đơn giản mà nói, ủy thác là một mối quan hệ pháp lý giữa A - cá

nhân hoặc công ty đứng tên sở hữu chủ quyền tài sản giùm cho B - cá nhân hoặc

công ty thụ hưởng cho tới một thời điểm nào đó thì tài sản ủy thác sẽ được sang

tên hoặc phân phối cho B.

Ủy thác là một phần quan trọng

trong hoạt động thương mại, đầu tư và bảo vệ tài sản gia đình. Những trường hợp

ủy thác gồm có khi tiền được giữ trong trương mục ngân hàng cho con nhỏ, người

thi hành di chúc nhận trách nhiệm ủy thác, một số cơ quan từ thiện hoạt động dưới

dạng ủy thác (charitable trusts), đa số các văn phòng luật sư, đại lý địa ốc và

kế toán đều có trương mục ủy thác (trust accounts) để giữ tiền giùm cho thân chủ.

Một số công ty đầu tư hoặc cho vay như Perpetual Trustee hoạt động dưới dạng ủy

thác. NSW Trustee & Guardian là một cơ quan công quyền cung cấp các dịch vụ

tín thác và quản lý tài chính cho những người không có thân nhân hoặc tàn tật

hoặc mất tri thức.

Các

loại ủy thác (types of trusts)

Hai yếu tố liên hệ tới ủy thác

là lợi tức (income) và cổ vốn (capital). Tùy theo loại ủy thác mà người thụ hưởng

có thể hoặc có quyền thu nhận lợi tức và tài sản phân phối. Các loại ủy thác

thường được sử dụng gồm có ủy thác tùy ý (discretionary trust), ủy thác cố định

(fixed trust), ủy thác đơn vị (unit trusts), ủy thác hỗn hợp (hybrid trusts), ủy

thác thừa tự (testamentary trust) và ủy thác hưu bổng (superannuation trusts).

Với loại ủy thác tùy ý thì người

thụ thác có quyền quyết định phân chia lợi tức hoặc tài sản tùy theo ý họ. Có

nghĩa là người thụ hưởng không được quyền đòi hỏi gì cả. Ủy thác tùy ý cũng thường

được gọi là ủy thác gia đình (family trusts) vì nó thường được sử dụng để bảo vệ

tài sản gia đình. Người thụ hưởng có thể được ghi rõ là A, B, C...hoặc cũng có

thể được diễn tả một cách cung chung là những thân nhân gồm có vợ chồng, con

cái, cha mẹ, anh chị em, cháu chắt...Người thụ thác có toàn quyền quyết định

cho người này hoặc không cho người kia, hoặc cho ai hết. Tuy nhiên việc này ít

diễn ra vì lý do thuế má. Thông thường thì người thụ thác sẽ phân phối hết lợi

tức hàng năm của ủy thác để những người thụ hưởng sẽ đóng thuế ở mức thấp nhất

(income splitting). Tuy nhiên, hình thức này đã bị Sở thuế siết lại trong thời

gian gần đây. Lợi điểm lớn nhất của ủy thác tùy ý là sự linh động cho phép người

thụ thác toàn quyền quản lý và điều hành một cách thoải mái, tự do mà không bị

ràng buộc hoặc rắc rối từ những người thụ hưởng.

Ủy thác tùy ý cũng có một vài

điểm bất lợi. Một khi chủ quyền tài sản đã chuyển qua người thụ thác thì chỉ được

sử dụng theo đúng mục đích và có lợi cho người thụ hưởng. Tùy theo phương thức

làm việc của người thụ thác mà mâu thuẫn xung đột có thể diễn ra dẫn đến các vụ

tranh tụng giữa những người thừa hưởng và người thụ thác. Ngoài ra, bất động sản

dưới tên ủy thác tùy ý không được hưởng quy chế ngưỡng số miễn hoặc giảm thuế đất

(threshold concessions).

Trong khi đó thì với ủy thác cố

định, người thụ thác bắt buộc phải chia đúng cổ phần hoặc tỷ lệ đã được ấn định

cho mỗi người thụ hưởng. Ủy thác đơn vị là một hình thức ủy thác cố định. Người

thụ hưởng làm chủ một số “đơn vị tín thác” và có quyền chuyển nhượng hoặc thế

chấp tương tự như cổ phần trong các công ty. Hình thức này rất thông dụng với

các giới đầu tư bỏ tiền vào các công ty chuyên đầu tư vào bất động sản.

Ủy thác hỗn hợp là một hình thức

hỗn hợp có cả hai yếu tố tùy ý và cố định. Ủy thác thừa tự nằm trong văn bản di

chúc và chỉ có hiệu lực khi người làm di chúc qua đời. Hình thức này thường được

sử dụng bởi những nhà tài phiệt có nhiều con nhỏ hoặc thân nhân khuyết tật và

thường được gọi là di chúc 3 đời. Tất cả các quỹ hưu bổng hoạt động dưới dạng ủy

thác. Văn bản thành lập quỹ liệt kê trách nhiệm và quyền hạn của người thụ thác

và các thành viên cùng người thụ hưởng. Quỹ phải tuân thủ các điều lệ do chính

quyền đặt ra để hưởng quy chế miễn hoặc thuế thấp. Trong mấy năm gần đây, phong

trào thành lập quỹ hưu bổng tự quản lý (self managed super fund) bùng nổ mãnh

liệt và chỉ trong một khoảng thời gian ngắn mà đã có gần 400 000 quỹ hưu bổng

được thành lập. Tuy là các thành viên có thể tự quản lý và quyết định đầu tư thế

nào nhưng họ vẫn phải tuân thủ các điều lệ nghiêm ngặt của Sở Thuế ví dụ như

không được lẫn lộn giữa tiền riêng và tiền của quỹ, không được dùng tiền cho

người thân vay mượn và phải lưu giữ tất cả giấy tờ dữ kiện để có thể giải thích

rõ ràng khi bị kiểm toán. Nếu vi phạm điều lệ thì sẽ bị phạt nặng và có thể mất

hết quy chế miễn hoặc thuế thấp.

Thông thường thì ủy thác được

thành lập bằng văn bản do luật sư hoặc kế toán thảo ra. Nhưng cũng có lúc ủy

thác sẽ được suy diễn và công nhận từ cách hành xử và mối quan hệ của những người

trong cuộc, gọi chung là ủy thác bất thành văn (implied trusts). Ví dụ như khi

hai anh em hùn vốn mua và đầu tư nhà nhưng chỉ có một người đứng tên thì tòa sẽ

chỉ định là người đó cũng đứng tên giùm thụ thác phân nửa cổ phần căn nhà cho

người kia. Tương như vậy với một cặp vợ chồng không có hôn thú, nếu họ mua nhà ở

chung với nhau nhưng chỉ có ông chồng đứng tên thì tòa sẽ chỉ định ông chồng là

người thụ thác một phần nào đó cho bà vợ.

Quyền

hạn và trách nhiệm của người thụ thác

Người thụ thác phải tuân thủ

các điều lệ ghi rõ trong văn bản thành lập ủy thác và phải nhanh chóng thu nhận

và quản lý tài sản tín thác. Họ phải lưu giữ tất cả giấy tờ, văn kiện và phải

cung cấp chi tiết cho người thụ hưởng khi được yêu cầu. Họ có trách nhiệm phải

tự quản lý và điều hành tài sản tín thác chớ không được nhờ người khác làm

giùm. Dĩ nhiên là họ có thể thuê mướn cố vấn chuyên môn để giúp họ thi hành nhiệm

vụ một cách đúng đắn và có lợi cho người thụ hưởng. Họ phải hành xử công bằng

và không thiên vị đối với những người thụ hưởng. Họ phải có kế hoạch đầu tư một

cách cẩn trọng để không gây thiệt hại hoặc mất mát không cần thiết. Họ chỉ được

quyền trả tiền cho những người nào nếu văn bản ủy thác cho phép. Quan trọng hơn

hết là họ phải tuyệt đối trung thành với người thụ hưởng và không được đặt quyền

lợi của họ lên trên quyền lợi của người thụ hưởng. Họ phải thẳng thắn, thành thật

và tránh né mọi trường hợp xung đột hoặc mâu thuẫn quyền lợi với người thụ hưởng.

Mặt khác thì người thụ thác được

quyền nhận thù lao cho công sức cũng như sở phí trong việc quản lý và điều hành

tài sản tín thác. Họ được quyền bảo đảm là tài sản tín thác sẽ được sử dụng

trang trải mọi phí tổn hoặc trách nhiệm bồi thường nếu có kiện cáo trong lúc họ

thi hành nhiệm vụ. Họ có quyền đệ đơn xin tòa cố vấn khi có vấn đề không rõ

ràng hoặc cần được làm sáng tỏ. Sau khi hoàn thành nhiệm vụ, họ có quyền xúc tiến

thủ tục giải thể và chấm dứt quan hệ ủy thác cũng như phân phối số tài sản còn

lại cho những người thụ hưởng.

Tóm lại, luật ủy thác tương đối

khá phức tạp so với các luật khác. Trong thời gian gần đây thì vụ án Huyền Như

và ngân hàng VietinBank đã gây nhiều xôn xao dư luận tại Việt Nam. Một phần vụ

án có liên quan tới ủy thác đầu tư mà luật ở Việt nam không có hoặc không có đủ

để bảo vệ những người ký thác tiền dành dụm gửi ngân hàng đầu tư. Nếu sử dụng

đúng thì ủy thác là một hình thức bảo vệ tài sản rất hữu hiệu vì tài sản tín

thác của người thụ hưởng hoàn toàn được bảo vệ và không bị đụng tới khi bị phá

sản. Mặt khác thì nó cũng có giới hạn là không ngăn cản được tòa án gia đình chỉ

định đó là tài sản chung và ra lệnh phân chia cho người phối ngẫu. Thêm nữa, phải

làm và tốn tiền đơn khai thuế ủy thác hàng năm. Dù sao đi nữa thì ủy thác vẫn

là một hình thức kinh doanh thích hợp cho những người có lợi tức cao nhưng điều

hành những loại thương vụ dễ bị kiện cáo.

Comments

Post a Comment